見たい場所へジャンプ

読み終える目安:約 6 分

税理士がっきー

税理士がっきー

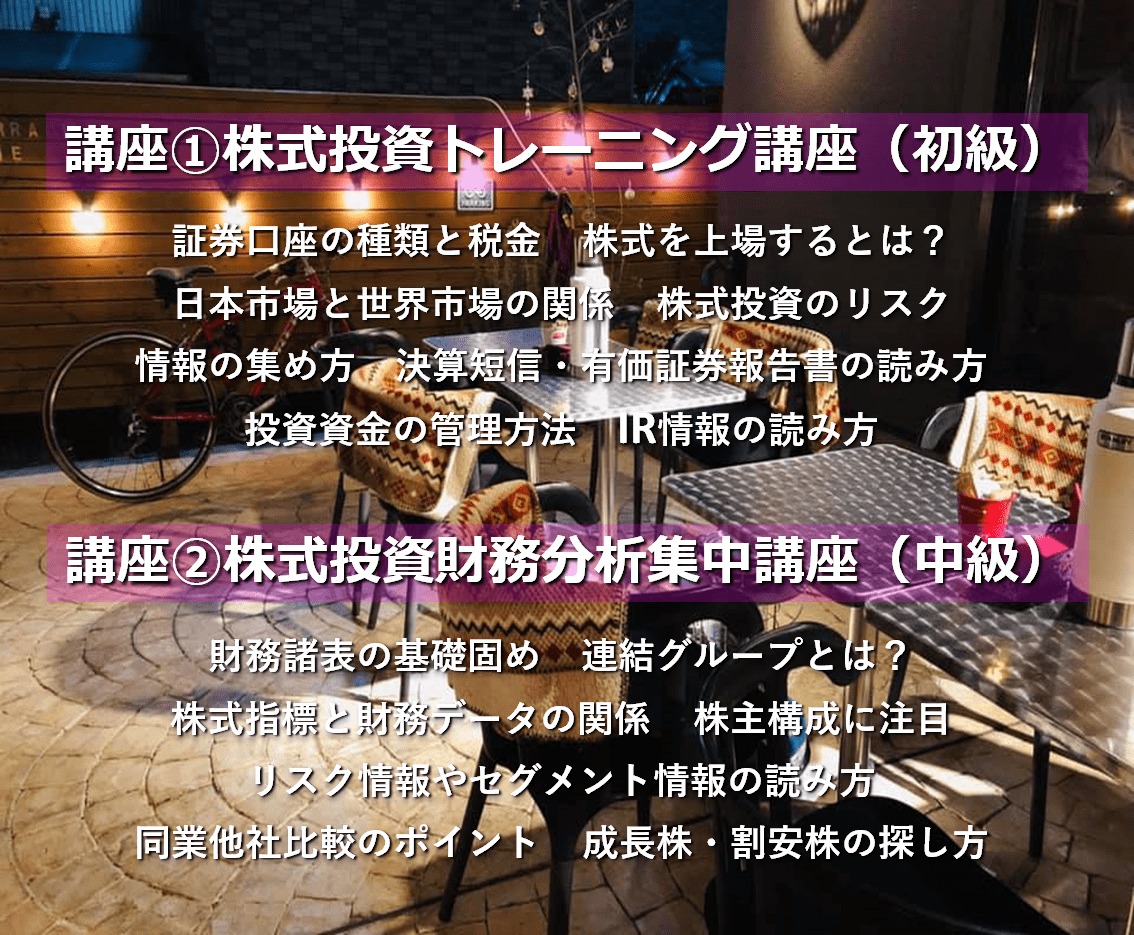

- グロース株(成長株)への見直し余地あり

- 中長期目線での株式投資を検討しよう

- 自分に合った投資手法を選ぼう

日本株の見通しについてですが、

今朝のモーニングサテライトでこのようなデータが示されていました。

2019年2月14日モーニングサテライトより

注目ポイントは「グロース株に見直し余地」。グロース株とバリュー株の上昇率を比較すると、グロース株がバリュー株を大きくアウトパフォームしている。今週に入ってからこの傾向が鮮明となっていて、当面はグロース株の見直し余地が大きいと考えられる。グロース株の上昇余地がまだ大きいと考えられる理由は「米国ハイテク株の戻り」と「決算をきっかけとした見直し」。

株式投資の方法は「これが絶対いい!」というものはありません。

投資家の方々が各自得意とする方法を実践しています。

「得意としている」というのは各人がトライ&エラーを積み重ねて手に入れた「オリジナル」な手法のことをいいます。

習うより実践で経験を積んで取捨選択し慣れていくのです。

ここでは、代表的な投資手法について説明します。

短期投資

デイトレード

最近、個人投資家の間で流行っているのがこの投資法です。

モニターが10個とかテレビで見たことありませんか?

取引時間中はトレード画面に張り付いていないといけませんので専業投資家の方が多いです。

サラリーマンには無理です。

事業主もやめておいた方がいいです。

デイトレードとは、「1日」の中で株式の売買をして利益を狙う投資法です。

「1日」といってますが、1分の間に株の売買をすることも珍しくありません。

薄利多取引というわけではありません。

証券会社の手数料もかかりますので。

ポイントは投資単位が大きいことです。

例えば、1株100円の株式を10万株買うと投資単位は1,000万円です。

この株式が101円に値上がりして売った場合10万円の利益です。

スイングトレード

スイングトレードとは、投資銘柄を「短期間」のうちに次々と売買する投資法です。

「短期間」とは数日から1週間程度でしょうか。

これもサラリーマンや事業主の方にはお勧めしたくないです。

本業そっちのけになりがちですから。

スイングとは、「株価が下がったところで買い、少しだけ上がったところで売る」を繰り返すという意味です。

スイングトレードの基本は「注目されている話題株」に投資することと、それに関連する銘柄を連想して投資することです。

株式市場は人間心理で動いています。

少し値上がりしただけで「利益確定売り」したくなるものです。

売りが出ると株価は下がります。

下がったら買いたくなる人が出てきます。

買いが出ると株価は上がります。

例えば1株100円~105円の間を行ったり来たりしている銘柄があった場合、「ボックス相場」を形成していると言ったりします。

「100円辺りで買い、105円円辺りで売る」

こんな感じでしょうか。

中長期投資

割安株投資法

割安株投資法とは、「今」を評価します。

「今現在」知り得る最新情報から株価や資産等を評価して、現在の株価が本来評価されるべき株価と比較して割安と判断したら購入し、値上がりを待つ投資法です。

指標として使うものは「連結PER」、「連結PBR」がメインとなります。

「連結」とは企業グループ全体を評価するために、「親会社」と「子会社」の財務諸表を1つにまとめて表示する財務会計基準のことです。

「PER」とは一株当たり利益の何倍の株価になっているかを見る指標です。

例えば、「PER10倍」とは1株当たり利益の10倍の株価になっているのだから、「10年間で投資回収が見込まれる水準の株価」ということを意味します。

「PBR」とは一株当たり純資産の何倍の株価になっているかを見る指標です。

例えば、「PBR2.0倍」とは1株当たり純資産の2.0倍の株価になっているのだから、「今買って倒産された場合、買った金額の半分の額の投資回収が見込まれる水準の株価」ということを意味します。

両指数ともに数字が小さければ小さいほど割安を意味します。

成長株(グロース)投資法

成長株投資法とは、「未来」を評価します。

企業の将来性を評価して、株価の上昇を見据えて成長性に期待する投資法です。

指標としては「PER」や「PBR」なども用いますが、将来性を評価するのですから、各企業が発表する開示資料である決算短信、有価証券報告書、中期経営計画などを評価することが中心となります。

バリュー投資法

本来の企業価値を株式市場に認められていない銘柄を探し出して、その銘柄が株式市場に認められるまで保有する投資法です。

基本スタイルは、株式市場が見放している時期(株価が安い時期)にその銘柄を仕込んで(買って)、株式市場が注目して人気が出て買いが集まる時期(株価が高い時期)に売り利益確定します。

株式市場に上場している企業が注目を集めるように行う広報活動のことを「IR活動」といいます。

注目を集めるにもコストがかかりますし、本業に資金を集中したい企業もありますので、「株式市場が見放している」とは言い切れない場合があります。

ただ単に「目立たない」「知られていないだけ」「本当はすごいのに控えめ」「自己アピールが下手」という場合、投資家に気付かれていないので放置されている。

それが原因で「株価が割安」、これを見つけるのです。

私が一番得意としている投資方法です。

その他の投資

IPO株投資法

IPOのブックビルディング(需要の積み上げ、簡単にいえば抽選)に申し込みをして、初値の値上がり益を狙う投資法です。

IPOとは、未上場会社が株式市場から資金調達をしたい場合、知名度向上を図りたい場合などに、新規に証券市場へ上場すること(新規公開)をいいます。

私たちが証券会社を通じて売買が可能な株式は、すべて証券取引所に上場している株式です。

IPOでは、上場前の株を抽選により上場直前に購入する事が出来ます。

応用編としては「IPOセカンダリー投資法」というのもあります。

初値が高い(割高)なんだから、適正株価以下に下がることもあるでしょう。

そこを買いに行く投資法です。

私は証券会社で株式公開コンサルをしていましたので、これも得意としている投資方法です。

東証一部昇格狙い投資法

証券取引所には市場第一部、市場第二部、マザーズ、ジャスダックなどがあります。

新興市場と言われるマザーズやジャスダックは企業規模が小さい企業が多いのですが、この市場に上場した会社の中には勢いよく「次は東証一部へいくぞ!」という会社が存在しています。

外部に公表している会社もありますが、内々で進めている場合も多いのです。

簡単には市場第一部へ昇格させてはもらえないのですが、昇格するための準備として行うことがあります。

例えば、株主数増加策や流動性向上策。

株主数が何人以上とか審査基準が決まっていますので、個人投資家を増やす施策を打つのです。

その代表格が「株主優待新設」「株主優待充実」「立会外分売」「オーナーによる売出し」等があります。

このような情報は「IR情報」として公表されますので、こうした動きをとらえて仕込む(買う)のです。

私は証券会社で市場変更、一部指定コンサルもしていましたので、これも得意としている投資方法です。

テクニカル投資法(チャート分析投資)投資法

テクニカル投資法(チャート分析投資)とは、チャートに見られるローソク足が示すパターンや移動平均線の状態、その他様々な参考指標を見て売買を行う投資法です。

チャートのパターンを知っておくことで底値圏から上昇へと転じる可能性のある銘柄を購入したり、頂上圏から下落に転じる可能性のある銘柄をすぐに売却して損失を防ぎます。

相場転換を示すパターンはいくつかあり、そのパターンを知る事で売買の判断に役立てます。

本日は、株式投資術!これだけは知っておきたい代表的な株式投資法というお話でした。